Коррекционное снижение

"Когда укрепление рубля приносит пользу инвестору в сделках?".

- 14 апреля 2025, 17:05

- |

Приветствуем наших подписчиков и инвесторов!

Сегодня процесс восстановления российского фондового рынка остановился. Индекс Мосбиржи с утра держался в положительной динамике, но после обеда постепенно упал до -0,41%📈. Почему?

На фоне глобальной торговой войны между Китаем и США продемонстрировал свою устойчивость рубль к другим валютам. Доллар и юань слабеют, в то время как курс рубля сегодня поставил рекорд — ниже 81 руб. Однако для рынка, особенно экспортеров, это негативно и акции сегодня не растут. Нужно воспользоваться этим моментом, пока рубль не ослабел.

Значит продолжаются спекулятивные сделки?

Сегодня стоимость нефти колеблется в промежутке 64-65$, поэтому более болезненным остается нефтегазовый сектор.

На прошлой неделе наша команда поставила планку сделок с ценами декабря-февраля. А экспортеры больше страдают, поэтому есть даже с ценами ноября. Это как раз сделки спекулятивного характера.

Роснефть🛢️

Первый яркий представитель нашей стратегии к экспортерам. Сегодня его цена 450 руб. За месяц потеряла -15%📉, поэтому находится на уровне ноябрьской цены.

( Читать дальше )

- комментировать

- 284

- Комментарии ( 0 )

"Итоги Марта. Мнения и ставки инвесторов нашей команды на Апрель.

- 01 апреля 2025, 17:16

- |

Приветствуем подписчиков и читателей 1 апреля!☀️

Когда вчера на рынке был довольно мощный чисто технический отскок с результатом +4,72%📈 доходности портфеля, сам Индекс Мосбиржи оставался в минусе. Из-за отсутствия влияющих позитивных событий, сегодня опустился до 2970 и прервал вчерашний отскок, который утром еще продолжался.

Просадка может оказаться короткой из-за драйверов поддержки, которая вчера на мировом рынке резко подорожала нефть с 93$ до почти 95$ и продолжает удерживаться. Это слишком быстрый рывок на +3,2%📈, но для российского рынка будет позитивом.

Сегодня подводим итоги прошедшего Марта. По-традиции мнения и ставки инвесторов в составе команды Reichenbach Team.

1️⃣ Начнем с мнения моей помощницы и Ekaterina Fox, которая торгует и собирает необходимую информацию нашего контента

Мнение о Марте: «Весенний март нельзя сравнить с высокими результатами февраля, но мы теперь знаем, что геополитические события могут целый месяц держать рынок в боковике и даже в минусе, который для нашей команды был в пользу для новых сделок».

( Читать дальше )

"Как погасить панику при коррекции и действовать инвестору.?"

- 03 января 2025, 18:56

- |

Приветствуем наших дорогих подписчиков и читателей. Поздравляем с наступившим 2025 г.🌟

Сегодня первый полноценный день торгов Мосбиржи нарисовал картину панического состояния российского фондового рынка, хотя многие ожидали продолжения роста, однако грамотно будет взглянуть на изменения законов с 1 января 2025 г., которые и стали «палками в колеса».

Всем крупным компаниям, которые есть у большинства российских инвесторов, повышается налог на прибыль с 20% до 25%. А для Транснефти🏭 до 40% на период 2025-2030 и упала больше всех активов, сегодня -4,4℅📉. А вот Роснефть🛢️ сохраняет старую ставку налога — 20% благодаря новому проекту «Восток Ойл».

Однако спешу сообщить не делать поспешных выводов на эмоциях, потому что Индекс Мосбиржи за декабрь вырос на +14%📈 и находится в безопасном диапазоне 2800-2892.

Как сегодня действовать инвестору?

Не вижу смысла бежать на распродажу акций «красного рынка», который оставляет все равно их не выгодными для шортистов. По-опыту дождусь понедельника, и если останется текущая ситуация, дружно идем на новые сделки.

( Читать дальше )

Сколько рынок будет восстанавливаться после коррекции и какие акции отрастут быстрее всего

- 05 июня 2024, 10:24

- |

Коррекция, которая началась в мае, уронила наш рынок почти на -12%, т.е. практически потерян весь рост индекса Мосбиржи за последние полгода:

Однако, судя по графику котировок, снижение остановилось и вчера рынок показал рост. Возможно, это говорит об окончании коррекции.

Как быстро рынок восстановится после текущего снижения и какие акции могут показать наибольший рост-разберем это в данной статье, основываться будем на статистике и исторических данных!

Что было при майских коррекциях в прошлом?

Если посмотреть на статистику и исторические данные, то снижение рынка в мае-почти обычное явление:

( Читать дальше )

Коррекция на рынке РФ: кто упал за неделю сильнее всего

- 05 июня 2024, 08:32

- |

Ну что, как вам эта освежающая волна распродаж? В понедельник, 3 июня, индекс Мосбиржи в моменте опускался до 3080 п. — такие значения мы последний раз видели в декабре 2023 года. Похоже, в середине дня у народа с плечами уже пошли маржин-коллы, на которых был финальный вынос, а вечером всё отскочило до 3140 п.

📈Вчерашний день, хоть и начался неуверенно, принес нам дальнейший отскок и вновь зеленые цифры. Интересно, дно нащупано? Или рынок приготовил нам свой традиционный сюрприз — второе и третье в подарок?😉

Подписывайтесь на телеграм-канал, где я регулярно выкладываю стратегии инвестирования и актуальные подборки инструментов.

📉Сам индекс за неделю с 28 мая по 3 июня включительно просел на 4,78% — в рамках «небольшой коррекции», по моей личной терминологии. Правда, если посмотреть падение с достигнутых максимумов (выше 3500 п.) до локального минимума днём 3 июня, то индекс потерял 12,4% — уже ощутимо, для многих даже болезненно. До этого мы так резво падали осенью 2022 года на объявлении мобилизации.

( Читать дальше )

Два варианта для Рубля

- 07 июля 2023, 18:08

- |

На 90 если не успокоится, пойдет ниже на классический Импульс. А если это импульс, то разворот. Если трехволновка, значит лишь коррекция.

( Читать дальше )

Российский рынок начинает штормить. Что делать инвестору

- 04 мая 2023, 15:26

- |

Российский рынок акций довольно резко пошел вниз в начале мая, подтверждая старую биржевую поговорку «sell in May and go away». До начала коррекции индекс МосБиржи вырос почти в 1,5 раза от минимумов октября, а сейчас уже на 5% отступил от достигнутых максимумов. Что делать инвестору в мае, разбираемся в данном обзоре.

Почему рынок пошел вниз

• Это самая сильная коррекция с февраля на российском рынке, что само по себе говорит о том, что технически накопилась перекупленность, и для отката не нужно было сильных драйверов.

• Цены на нефть опустились в район минимумов марта, несмотря на обещание участников ОПЕК+ дополнительно добровольно сократить добычу.

• Рубль, несмотря на слабость нефти, держится на достигнутых уровнях. С одной стороны, это закономерно, так как на ситуацию влияет лаг в оплате экспортных поставок. Кроме того, рубль в апреле дешевел относительно нефти опережающими темпами. Но все же это негативно сказывается на выручке экспортеров.

( Читать дальше )

Почему верите что Сбер вырастет?

- 30 августа 2022, 09:28

- |

с мая цена колеблется около той цены что есть и сейчас

чисто технически покажите ваши аргументы

импульс может и на 2 скоректироваться и до единички- 25 рублей

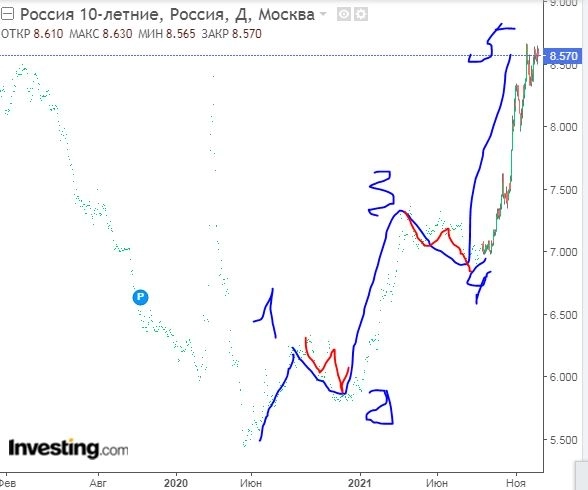

Облигации РФ. Bond elliott.

- 16 декабря 2021, 07:57

- |

Чего можно ждать от облигаций РФ

https://ru.investing.com/rates-bonds/russia-10-year-bond-yield-streaming-chart

импульс от сентября: последняя волна, то что она пятая это лишь прикидки, в классическом импульсе пятая не длинее трешки, так что этот импульс может быть и трешкой, и но я рассматриваю если это пятая, как раз конец года, должон быть конец где-то близко

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал